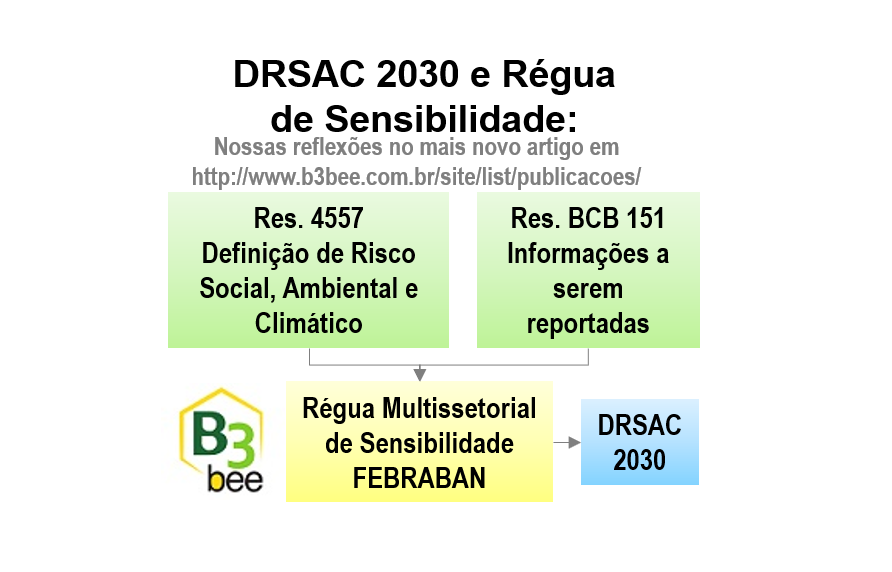

Mitigação do risco social, ambiental e climático com fatores do risco de crédito? Reflexão a partir da regulamentação, atributos do CADOC 2030 e a régua de sensibilidade multissetorial da FEBRABAN.

Risco setorial de consenso comum não é o mesmo para cada IF e para cada cliente

Um alto risco climático de um setor está replicado na mesma medida a todos seus clientes desse mesmo setor? Mas se um cliente desse setor nunca atrasou o pagamento de seu empréstimo, faltando poucas parcelas e ainda de baixo valor? Apesar de se tratar de risco climático (ou social, ambiental), podemos mitigar (reduzir) seu risco considerando fatores de risco de crédito desse cliente?

Resgatemos alguns trechos da resolução CMN 4557 de Gerenciamento Integrado de Riscos, da resolução BCB 151 de Remessa de Informações de RSAC e instruções de preenchimento do cadoc 2030 DRSAC com nossos destaques em negrito:

Resolução 4557 – GIR definindo o risco de perdas para a instituição financeira

“Art. 38-A. Para fins desta Resolução, define-se o risco social como a possibilidade de ocorrência de perdas para a instituição ocasionadas por eventos associados à violação de direitos e garantias fundamentais ou a atos lesivos a interesse comum….

Art. 38-B. Para fins desta Resolução, define-se o risco ambiental como a possibilidade de ocorrência de perdas para a instituição ocasionadas por eventos associados à degradação do meio ambiente, incluindo o uso excessivo de recursos naturais….

Art. 38-C. Para fins desta Resolução, define-se o risco climático, em suas vertentes de risco de transição e de risco físico, como:

I – Risco climático de transição: possibilidade de ocorrência de perdas para a instituição ocasionadas por eventos associados ao processo de transição para uma economia de baixo carbono, em que a emissão de gases do efeito estufa é reduzida ou compensada e os mecanismos naturais de captura desses gases são preservados; e

II – Risco climático físico: possibilidade de ocorrência de perdas para a instituição ocasionadas por eventos associados a intempéries frequentes e severas ou a alterações ambientais de longo prazo, que possam ser relacionadas a mudanças em padrões climáticos…”

Resolução BCB 151 definindo escopo do cadoc 2030 DRSAC

“Art. 2º As instituições mencionadas no art. 1º devem remeter ao Banco Central do Brasil informações relativas à avaliação dos riscos social, ambiental e climático de suas exposições em operações de crédito e a títulos e valores mobiliários, e dos seus respectivos devedores.”

Instrução de preenchimento com elementos identificadores de risco de crédito

No nível mais analítico de granularidade por operação de crédito, é solicitado o saldo devedor e IPOC, cuja informação é montada e enviada exclusivamente dentro do cadoc 3040 do SCR, com potencial capacidade de cruzamento entre ambos cadocs nas operações reportadas, apesar de não haver explicitamente essa validação.

Risco social, ambiental e climático com forte correlação ao risco de crédito

Consolidando as definições dessas resoluções e atributos solicitados no cadoc, esses riscos estão associados à potencial perda financeira da instituição financeira em decorrência dos eventos sociais, ambientais e climáticos afetarem as atividades geradoras das receitas de tomadores de operações de crédito e emissores de TVM. Por consequência, reduzindo a capacidade de honrarem seus respectivos saldos devedores. O CADOC 2030 DRSAC permite que essas avaliações sejam feitas no nível mais granular de operação de crédito ou TVM, demonstrando claro foco nos valores a receber e solicitando respectivos saldos devedores, reforçando a forte correlação com o risco de crédito para a instituição financeira.

Como avaliar e mitigar o RSAC qualitativo com base em fatores quantitativos de crédito

Por esse motivo, a Régua de Sensibilidade Multissetorial da FEBRABAN para o risco climático, cuja sugestão de lógica poderia ser estendida aos demais riscos, permite que o nível de avaliação por setor num consenso público e comum possa ser mitigado ou agravado mediante a consideração de fatores de risco de crédito, tais como prazo a decorrer, qualidade creditícia (rating) e volume da exposição para cada instituição financeira. Aplicável também na maior granularidade por cliente e operação de crédito/TVM. Maiores detalhes de como isso pode ser feito nos artigos sobre essa metodologia em https://www.b3bee.com.br/site/category/esg_rsac/.

A B3Bee oferece sua ferramenta baseada nessa metodologia, já operacional com seu cálculo podendo partir de seu cadoc 3040 como principal base de cálculo.

Outros temas relacionados ao regulatório BC, CADOC, melhoria contínua e controles em https://www.b3bee.com.br/site/list/publicacoes/.

Sobre o DRSAC CADOC 2030 que poderá consumir essas avaliações de risco já mitigadas em https://www.b3bee.com.br/site/category/cadoc/esg2030/.

#instituicaofinanceira #cadoc #2030 #bc #DRSAC #riscoregulatorio #reguadesensibilidade #FEBRABAN #PRSAC #GRSAC #RSAC #avaliaçãorisco #mitigaçãorisco

Yoshio Hada: sócio administrador da B3Bee Consultoria e Sistemas, licenciando sistemas às instituições financeiras nos temas de Avaliação e mitigação de RSAC, Dados Abertos (Demonstrações Financeiras, Relatório do Pilar 3, Relatório do GRSAC e Canais de Atendimento), CADOC’s (DLI 2062, COS 40XX, Saldos Diários 4111, 5011, ETF 80XX, DF 9011/9061, SVR 9800, DRSAC 2030, RCP 4076, Pagamentos do Varejo e Canais de Atendimento 6209), FGC405, Conversão de layouts (ETL), Calendário de Obrigações Acessórias ou Fluxos de Execução, Validação e Envio de CADOC’s.