Onde estão os ativos geradores de renda de uma instituição financeira? Não à toa, o risco de crédito foi um dos primeiros a serem considerados no cálculo do índice de Basileia, mesmo em sua fórmula mais simplificada, conforme abordado na reflexão anterior em https://www.b3bee.com.br/site/2022/03/07/indice-basileia/.

O risco de crédito também está presente em empresas de outros segmentos a partir do momento que se realizam vendas com recebimentos parcelados incorporados em suas ‘contas a receber’. Apesar de ser considerado um ativo, é um direito cuja conversão em dinheiro físico ou escritural depende da condição e disposição do tomador de crédito cumprir a agenda de liquidação combinada contratualmente.

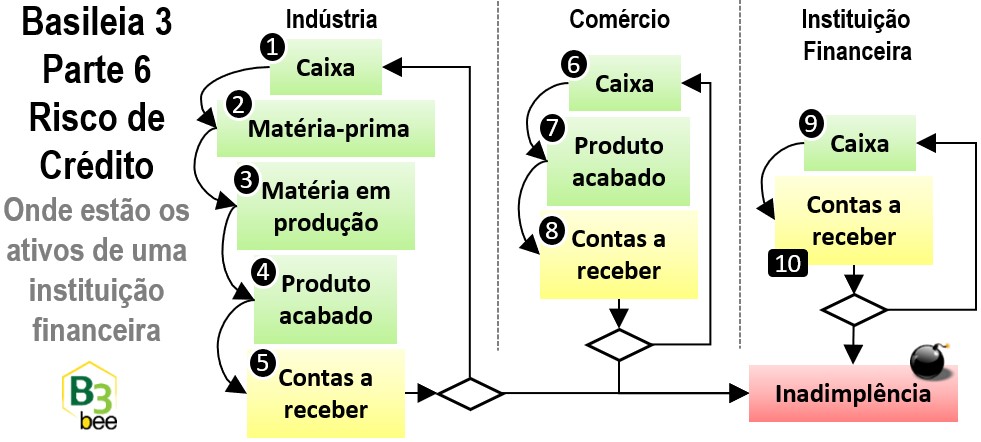

A reflexão se resume apenas na maior proporção que essas ‘contas a receber’ representam dentro dos ativos no segmento financeiro em relação à indústria e comércio. Apenas de forma simplificada e didática, comparando ativos diretamente ligados à geração de receitas de cada segmento (seguindo a numeração da ilustração):

– Numa indústria, a lucratividade é gerada pela venda de produtos acabados a um preço maior que a soma dos custos de aquisição de sua matéria-prima e esforços em sua respectiva transformação. Num determinado momento, seus ativos estarão distribuídos no seu caixa (1), nos estoques em matéria-prima já adquirida ainda não sendo processada (2) ou em transformação dentro de sua esteira de processos (3), além de produtos já acabados (4). As vendas ‘à vista’ são convertidas diretamente em disponíveis no caixa, mas geralmente são feitas com recebimento parcelado (5).

– Num comércio, a lucratividade é gerada pelo serviço de logística da cadeia de distribuição atacado-varejo. Seus ativos estarão distribuídos no seu caixa (6), estoques de mercadorias (7) e nas suas contas a receber (8).

– Numa instituição financeira tradicional de concessão de crédito, a lucratividade está relacionada a oferecer liquidez antecipada de recursos ao tomador de crédito que remunerará com juros por esse intervalo tempo para sua devolução. Exceto o caixa (9), seus ativos são basicamente ‘contas a receber’ (10) na forma de empréstimos já concedidos ou aquisição de títulos e valores mobiliários, só ficando nos dois exemplos mais simples dos atuais produtos financeiros.

Estoques de matéria-prima ou produtos acabados, além do imobilizado, são ativos em poder da organização que permitem alguma independência de decisão sobre vende-los ou não, para fins de conversão em caixa, sem entrar no mérito do preço de mercado e custo de oportunidade.

Assim (excluindo o caixa e imobilizado desse comparativo), tanto indústrias como comércio possuem, em maior ou menor proporção, ativos reais na forma de estoques sob sua posse. Já os ativos das instituições financeiras tradicionais são um imenso saldo de ‘contas a receber’ na forma de empréstimos concedidos e títulos adquiridos, cuja única posse é o direito de receber conforme contrato celebrado entre as partes.

Se o risco remunerado de uma indústria e comércio é o estoque de produtos ficarem encalhados, o risco remunerado de uma instituição financeira tradicional é o risco de inadimplência dos tomadores de empréstimo ou emissores de títulos.

Outro agravante está relacionado ao prazo desse ‘contas a receber’. Como indústria e comércio se concentram em suas atividades principais de geração de valor, a quantidade de seus parcelamentos costuma se restringir a meses, no máximo. Já instituições financeiras, pelo seu foco em oferecer liquidez e crédito financeiro ao mercado, costuma celebrar operações com prazos mais extensos. Quanto maior o horizonte de parcelamentos, aumenta o grau de imprevisibilidade na saúde financeira do tomador de crédito. Não é raro que vendas com pagamento acima de uma determinada quantidade de parcelas na indústria e comércio só são viabilizadas com a intermediação de uma instituição financeira. O parcelamento para aquisição de um veículo, por exemplo, é celebrado com um banco e não com a concessionária. Mesmo nos casos em que o banco seja do mesmo grupo da montadora, é uma instituição financeira e empresa apartada da fábrica, além de regulada e monitorada pelo Banco Central.

Para todos esses segmentos existem mitigadores do risco de inadimplência do ‘contas a receber’, tais como exigência de fiadores, garantias reais, contratação de seguros, entre outros mecanismos. No comércio varejista por exemplo, vendas por cartão de crédito transferem esse risco de inadimplência para… uma instituição financeira. Daí o intervalo de tempo necessário para análise de seu cadastro.

O objetivo dessa reflexão é transmitir o peso que o risco de crédito assume no segmento financeiro, comparativamente a outros, de forma didática, simplificada, sem ser exaustivo com todos os produtos de crédito. A instituição financeira tradicional tem como seus ativos, uma proporção enorme de ‘contas a receber’, cuja rentabilidade tem forte dependência de ações prospectivas de identificar o potencial de inadimplência do tomador de crédito ou emissor de título. E conforme seu mercado-alvo e apetite por risco, cabe tomar suas decisões e ações para atendê-lo considerando os critérios de gerenciamento integrado de riscos.

Yoshio Hada

Sócio administrador da B3Bee Consultoria e Sistemas, licenciando sistemas dos dados abertos (Demonstrações Financeiras, Pilar 3 e Canais de Atendimento), CADOC’s (DLI 2062, 4010, 5011, 80XX, 9011, 9800), FGC405, conversão de layouts (ETL), controle de limites, calendário de obrigações (envio de arquivos regulatórios ou rotinas administrativas).