“Não empresto para não perder a amizade”: já ouviu algo parecido?

Talvez por ter de cobrar empréstimos concedidos, por mais que tenham sido em comum acordo, bancos não sejam campeões de popularidade em época alguma da história. Não é o foco nesse momento ressaltar a importância dessas instituições ao longo dessa mesma história e nem discutir os níveis de juros praticados. Fiquemos apenas na dificuldade do ‘receber’ o que foi previamente combinado de comum acordo entre as partes.

Cobrar um devedor é tão desconfortável que não faltam recomendações para evitar empréstimos a amigos e parentes. Talvez também por isso bancos não possam ser tão populares: não podem ser tão amigos e muito menos parentes dos seus clientes a ponto de se inibirem em cobrá-los se necessário, caso contrário colocaria sua viabilidade econômica em risco.

Conheço empreendedores que dizem que vender é fácil. Receber é o verdadeiro desafio, pois a intenção e capacidade de pagar a prazo está apenas na cabeça e nos eventos subsequentes de quem assumiu a dívida. O ciclo completo só se encerra após a remuneração pelo serviço prestado ou produto vendido, motivo pelo qual despesas e investimentos foram realizados antecipadamente pelo empreendedor. No caso de atividades privadas, espera-se que essa remuneração supere o tempo e custos para justificar tal esforço.

Não raro, essa atividade é terceirizada, tanto nos pequenos empreendimentos por meio de cobradores profissionais, como pelos escritórios de cobrança pelas grandes empresas, em virtude do tempo e desgaste emocional envolvidos. ‘Melhor perder os anéis e manter os dedos’, mesmo tendo de remunerá-los. Em parte, daí vem um custo embutido dentro dos produtos e serviços que consumimos, antecipando gastos adicionais para o recebimento de uma parte de suas vendas ou até antecipando seu definitivo não recebimento.

Uma alternativa é cobrar por meios violentos, cuja prática não cabe nem ser discutida aqui, mas existente tanto na ficção dos filmes como na vida real, até porque foi do último que os roteiros se inspiraram. No mundo civilizado, caso você tivesse de emprestar, vale a pena conhecer um pouco dos riscos a que os bancos são submetidos, cuja estrutura está prevista mediante regulamentação do Banco Central e dentro dos princípios do Acordo da Basileia.

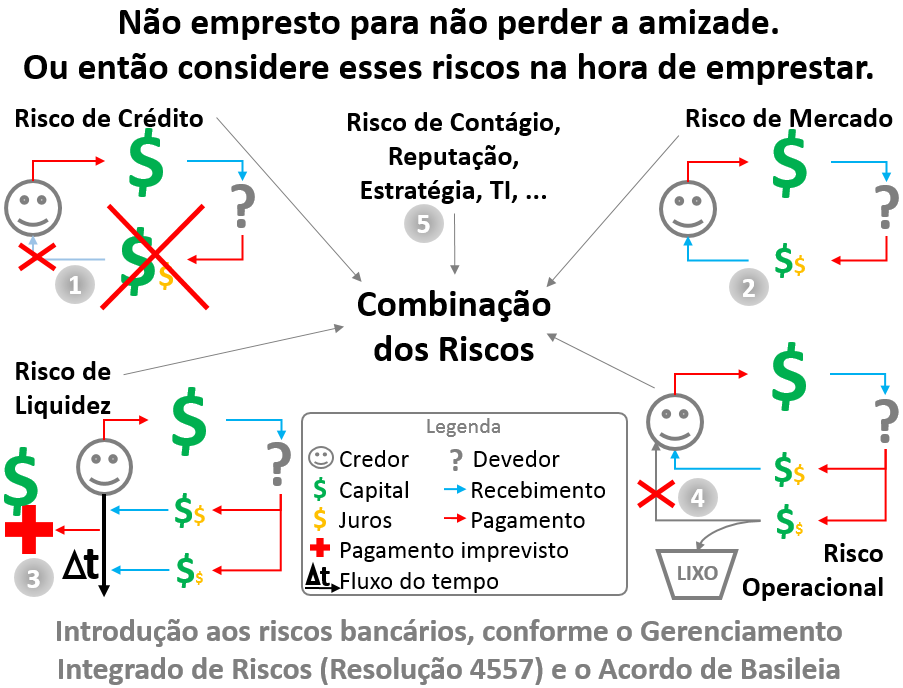

De forma muito simplificada e não exaustiva, apenas a título de ilustração e de caráter introdutório a leigos no assunto numa forma didática, enumeramos a ideia de alguns riscos gerenciados pelas instituições financeiras (seguindo a numeração da figura):

1 – Risco de crédito: você pode não receber nem o que emprestou, parcial ou totalmente. Esse assunto cabe um artigo inteiro apartado.

2 – Risco de mercado: você receberá o que emprestou, mas poderá ser menos que o planejado, por conta da oscilação da moeda ou indexação. Ou seu valor nominal recebido é o conforme combinado, mas cujo valor relativo a outros instrumentos financeiros ficou desfavorável. Diferente do risco de crédito que envolve apenas seus recebimentos, o risco de mercado pode também afetar o que você necessita pagar no sentido inverso da conta (aumentar desproporcionalmente sua dívida).

3 – Risco de liquidez: você pode precisar pagar num prazo mais curto antes de receber tudo a que tem direito num prazo mais longo. O que fazer nesse descasamento de prazos, um termo muito frequente utilizado sob essa ótica.

4 – Risco operacional: Parte dos resultados são drenados por despesas geradas por erro não intencional ou fraude intencional. Quantificar e antecipar essas perdas é um desafio tão grande e não padronizável que até hoje, para efeito de alocação de capital (pilar I do acordo da Basileia), esse cálculo é feito por uma ‘regra de três’ sobre o resultado líquido de receitas menos despesas na maioria das instituições financeiras. As iniciativas têm sido para efeito de gerenciamento e melhoria de processos, com simultânea formação de base de dados para futuros cálculos quantitativos e estatísticos mais precisos com um histórico mínimo suficiente e mais representativo.

5 – Demais riscos (Mais em Risco de TI, reputação e contágio – GPS parte 3 ):

- Risco de Contágio: não, não é Covid-19. É você ter de auxiliar, por motivos contratuais ou operacionais, entidades que venham porventura passarem por dificuldades financeiras. Mais em Risco de contagio – GPS parte 5.

- Risco de Reputação: também não é tanto por outro assunto da moda, as ‘fake news’. Diferente da origem ser externa, a origem dessa classificação de risco são falhas internas e decisões cujas notícias podem se propagar no mercado financeiro, extremamente baseado em credibilidade, no seu público-alvo e nos seus respectivos influenciadores (por conta de seu efeito multiplicador). Mais em Risco de Reputação – GPS parte 4.

- Risco de Tecnologia de Informação (TI): você ter infraestrutura de TI que possa iniciar perdas em função de dados e informações, processos e pessoas envolvidas. Mais em Risco de TI – GPS parte 6 .

- E outros riscos, …

Apesar da classificação e segregação para efeito de estudo e atribuição de notas, ressaltamos que todos os riscos são altamente integrados, com efeitos multiplicadores com causa e efeito circulares entre si. A meta do gerenciamento integrado de riscos é estimular essa análise prospectiva e combinada para o fortalecimento do sistema financeiro.

Yoshio Hada

Sócio administrador da B3Bee Consultoria e Sistemas, licenciando sistemas de consolidação de dados e conversão de layouts (exportação para matriz internacional e demonstrações financeiras), controle de prazos e limites regulatórios para instituições financeiras.

Obs.: GPS – Guia de práticas de supervisão do Banco Central do Brasil

Artigos mencionados

Risco de TI, Reputação e Contágio – GPS parte 3

Risco de Reputação – GPS parte 4

Risco de Contágio – GPS parte 5

Risco de TI – GPS parte 6