Resoluções 4.557 e 4.019 – GPS-Guia de práticas de supervisão do BC e ADD-ON – parte 1

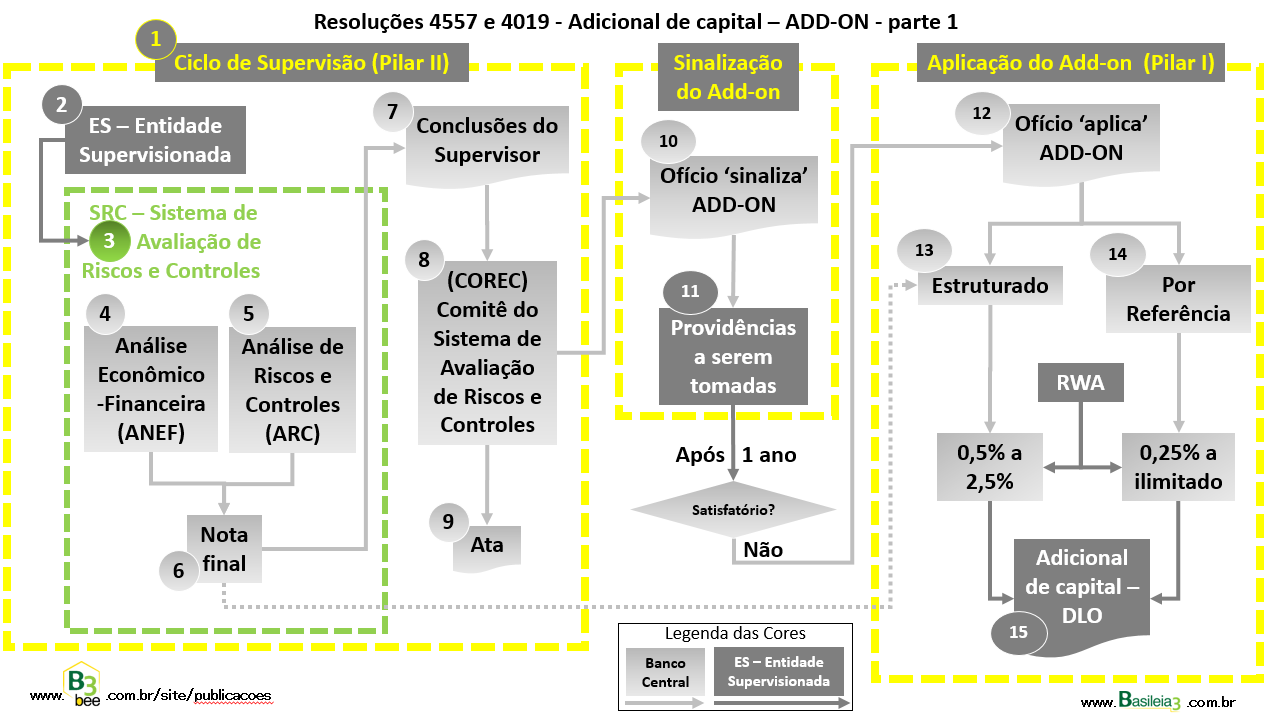

Instituições financeiras: quais riscos em não gerenciar os riscos? Além dos impactos na gestão do negócio, um efeito pode ser no índice de Basileia por conta do adicional de exigência de capital atribuído individualmente (add-on) de forma exclusiva a cada entidade supervisionada (ES), conforme suas características específicas. Junto do referido guia e a ligação dos pilares I e II do Acordo de Basileia (*), apresentaremos esses conceitos em artigos distintos face à extensão do assunto, não exaustivo e nem na mesma ordem de algumas fontes (links no final do texto). Os processos de supervisão de necessidade de add-on se iniciaram a partir de outubro/2017 na medida em que os antigos ciclos de supervisão em andamento foram sendo encerrados. A numeração no texto é a descrita no diagrama principal que acompanha esse artigo.

Processo de análise e avaliação pelo supervisor (SREP) segundo pilar II

O Guia de Práticas de Supervisão (GPS) está alinhado com o SREP (Supervisory Review and Evaluation Process) nos termos do pilar II, estimulando bancos a adotarem melhores práticas de gestão de riscos, bem como avaliar sua alocação de capital suficiente para cobertura dos riscos assumidos. Mas as instituições não devem se acomodar com o capital alocado (add-on) como substituto aos esforços de melhoria em controles internos e gestão de riscos, reforço nos níveis de provisão e aplicação de outros limites internos.

Riscos tratáveis pela alocação de capital Add-on sem cobertura pelo pilar I

O pilar I possui riscos não totalmente capturados (risco de concentração, por exemplo), riscos não considerados (estratégia, por exemplo) e fatores externos ao banco, que podem ser tratados para cobertura via add-on, independentemente do grau de maturidade de sua gestão de riscos.

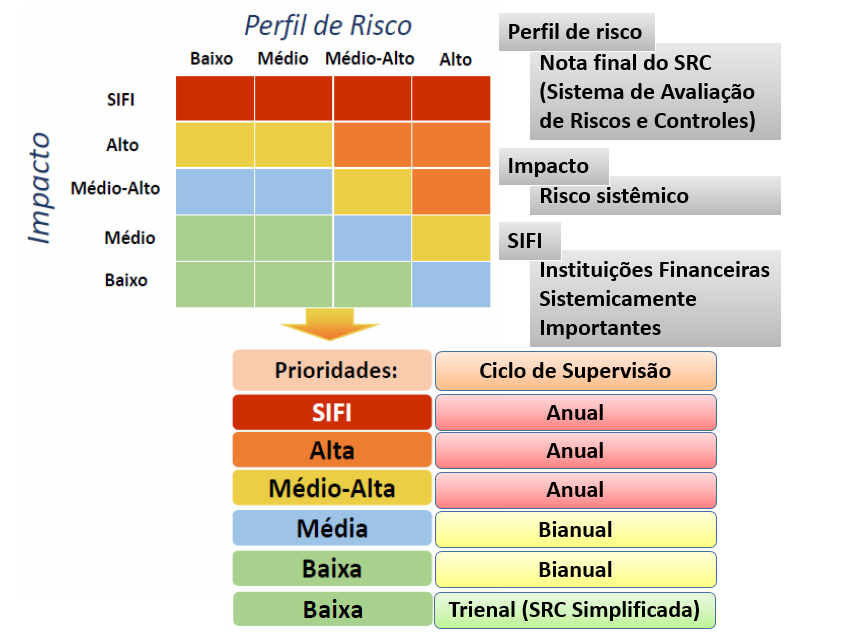

Ciclo de Supervisão – Diferentes frequências

Seu período de tempo variará para cada instituição financeira conforme a combinação de seu perfil de risco e seu impacto, conforme a matriz:

Ciclo de Supervisão – Processo no Banco Central

Um ciclo de supervisão (1) é composto por etapas no Departamento de Supervisão do BC:

- 2: coleta de informações da Entidade Supervisionada (ES) bem como demais ações de validação e feedback.

- 3: tratamento dessas informações no SRC – Sistema de Avaliação de Riscos e Controles:

- 4: análise econômico-financeira (ANEF): verifica viabilidade econômico-financeira: solidez patrimonial, liquidez e resultados.

- 5: análise de riscos e controles (ARC): avalia riscos e controles das atividades significativas (AS) da Entidade Supervisionada (ES).

- 6: perfil de risco, que é a nota calculada pelo SRC e refinada pelo inspetor ou supervisor.

- 7: notas, sugestões de ações propostas para o ciclo seguinte e conclusões do supervisor são apresentadas ao COREC (Comitê do Sistema de Avaliação de Riscos e Controles).

- 8: o COREC delibera sobre as conclusões do supervisor podendo determinar alterações.

- 9: ata lavrada com as decisões do COREC e final do ciclo de supervisão.

Comunicação à Entidade Supervisionada

- 10: Ofício com as conclusões do COREC apresentado em caráter confidencial, preferencialmente ao conselho de administração da Entidade Supervisionada .

- Além do comunicado ao final do ciclo, outros podem ser enviados no decorrer dos próximos ciclos de supervisão, caso haja necessidade de ações corretivas antes de seus respectivos fechamentos.

ADD-ON – Da sinalização até a aplicação

- 11 – Sinalização: Ofício comunicando necessidade de add-on recebido pela instituição financeira com devidos detalhamentos.

- 12 – Aplicação: caso fatores que geraram necessidade de add-on persistirem após um ano, o banco receberá novo ofício para considera-lo no DLO (15), cujos critérios serão:

- 13: Estruturado caso se aplique, de 0,5% a 2,5% do RWA total, em intervalos de 0,5% dependendo da nota final atribuída à instituição financeira pelo SRC.

- 14: Por referência caso se aplique, de 0,25% a percentual ilimitado do RWA total, em intervalos de 0,25%, principalmente para bancos de ICAAP, mas aplicável a outros também.

- Maiores detalhes no material referenciado ou no próximo artigo.

Resoluções 4.557/17, 4.019/11 e 4.193/13

Menores investimentos em controles nos processos e gestão de riscos segundo a Resolução 4.557/17 exigirão maior alocação de capital pelo menor nível de tratamento preventivo ao risco, alinhado à Resolução 4.019/11:

“Art. 2º. O Banco Central do Brasil, em avaliação discricionária das circunstâncias de cada caso, poderá determinar a adoção das medidas prudenciais preventivas indicadas no art. 3º …:

- I – Exposição a riscos não incluídos ou inadequadamente considerados na apuração do Patrimônio de Referência Exigido (PRE);

- II – Exposição a risco incompatível com as estruturas de gerenciamento e de controles internos da instituição…

Art. 3º Presentes os pressupostos indicados no art. 2º, poderá o Banco Central do Brasil determinar a adoção de uma ou mais das seguintes medidas prudenciais preventivas, concomitante ou sucessivamente:

- I – Adoção de controles e procedimentos operacionais adicionais;

- II – Redução do grau de risco das exposições;

- III – Observância de valores adicionais ao PRE;

- IV – Observância de limites operacionais mais restritivos; …”

O adicional de capital ADD-ON não tem caráter punitivo, e sim preventivo, na medida que busca cobrir eventuais riscos não cobertos específicos de cada instituição financeira não capturados pelo pilar I. Mas pode gerar insuficiência no enquadramento de limites de capital, gerando restrições previstas no artigo 9º da Resolução 4.193/13 tais como:

- “I – ao pagamento a título de remuneração variável aos diretores e membros do conselho de administração, no caso das sociedades anônimas, e aos administradores de sociedades limitadas;

- II – ao pagamento de dividendos e de juros sobre o capital próprio; …”

Esses primeiros incisos afetam diretamente importantes stakeholders para sobrevivência das instituições financeiras.

Para não estender a leitura desse artigo em pleno carnaval, detalharemos alguns itens na próxima publicação. Bom feriado a todos.

(*) Em https://www.bcb.gov.br/fis/supervisao/basileia.asp : “além dos Princípios Essenciais para uma Supervisão Bancária Eficaz (Princípios da Basileia), três pilares mutuamente complementares:

- a. Pilar 1: requerimentos de capital para risco de crédito, mercado e operacional;

- b. Pilar 2: revisão pela supervisão do processo de avaliação da adequação de capital dos bancos; e

- c. Pilar 3: disciplina de mercado.”

Yoshio Hada

Fontes

GPS-Guia de Práticas da Supervisão do Banco Central (capítulo 7 do manual da supervisão):

Resolução 4.019/11

Resolução 4.557/17

Resolução 4.193/13

Matéria publicada – ABBC:

http://www.abbc.org.br/analiseedestaquesview.asp?idAssessoriaEconomica=1887

Apresentação – ABBC:

http://www.abbc.org.br/images/content/Add_On%20GPS%20Comiss%C3%A3o%20de%20Risco%20(1).pdf